ファーストSTEP③ -ローンシミュレーションてどうなの-

家を建てたい!そんな時、初めに考えたいのが資金計画ですよね。

新居での暮らしも左右する資金計画は、無理のないようしっかり検討することが大事です。

資金計画をたてるにあたってまず初めにしたいのは、自分がどれだけローンを組めるのかを知ることです。

そのために、事前にどれだけ借りれるのかを知ることができるかローンシュミレーションを利用するのがはじめの一歩です。

ただ、中には「試算で出た結果と全然違う!」とか、「銀行によって試算結果が違う!」ということが起こることもあります。それはなぜなんでしょう?

そこで今回はローンシュミレーションとはどういうものか、なぜ銀行によって結果が違うのかについてお伝えしていこうと思います。

住宅ローンシュミレーションとは

そもそも住宅ローンシミュレーションとは、各銀行などが提供している住宅ローンの試算をすることができるツールです。

通常は、実際に書類を用意して、銀行に年収や頭金などの状況を提出し、住宅ローンの仮審査として相談を進めていきますが、ネットによくあるローンシミュレーションを使えば、事前にある程度の試算をすることができるのです。

ただ、ローンシミレーション(仮審査)は自分の土地も無くどんな家を建てるのかも検討がつかないごく初期の段階で、実際ある仮の土地に住宅会社のおすすめの住宅プランで見積もりを銀行に提示して行うというもの。

それだけに親身になってくれる信頼できる工務店の協力が必要になります。

あくまで目安で自分がどのくらい借りる事ができるのか、また家を建てるためにどのくらいの費用が必要なのかを知るためのもの、ということは念頭に置いてください。

インターネットにある住宅ローンシミュレーションでは、毎月の支払額や金利、頭金、年収や毎月の返済額などを入力することで、住宅ローンの試算をします。

ただ、実際には銀行で行うローン仮改審査の計算とはばらつきがおこることもあるので(頭金のあるないや、自己管理の意識、部屋の掃除状況など等)面談により査定

その辺も信頼できる工務店からのアドバイスを参考にしてください。

インターネットでのシミュレーションの計算は不正確?

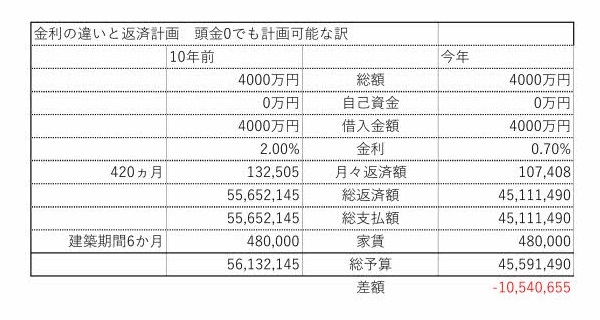

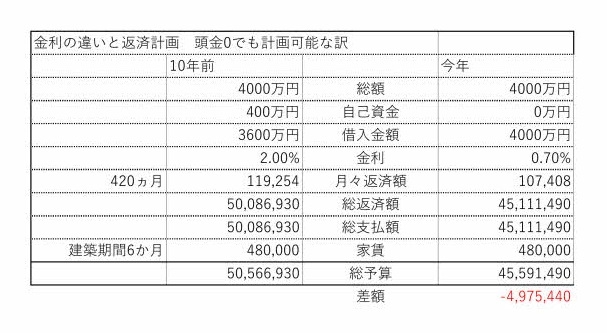

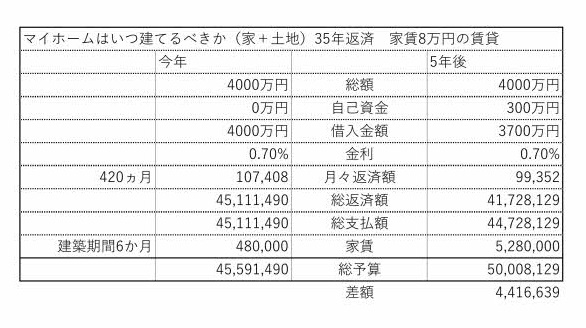

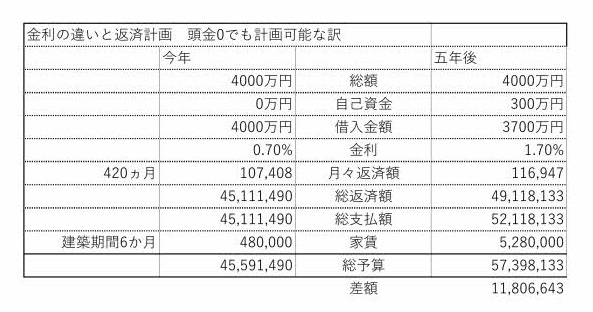

住宅ローンを借りるうえで知っておきたい「月々の返済額(毎月返済額)」や「総支払額」はローンシミュレーションで簡単に知ることができます。でも実際には、自行の住宅ローンのシミュレーションしか計算できないものが多いのです。シミュレーションの仕様が違っていたり、中には不正確なシミュレーションもあったりするといいます。

例えば、10年固定金利の住宅ローンを借りた場合、11年目以降の金利は変動金利か、固定金利かを選ぶことになりますが、銀行のサイトで公開されているシミュレーションは設定がまちまちなのです。

また、諸費用・手数料に、印紙税、司法書士報酬、抵当権設定の登録免許税など(合計で約20万円)を含んでいるか、いないかも銀行によって違っているのです。

その他にも金融機関によって判断基準が違う場合がありますので、相談できる工務店と出会えると安心でき来ますね。

属性の判断基準が金融機関によって違う

属性とは、住宅ローンの申込者の返済能力を判断するために必要な情報の事です。

年収

年齢

勤務先

勤続年数

住居状況

家族構成

などの情報を金融機関が独自の判断基準で判断するのです。その基準がまちまちなので、シュミレーションの結果が各社違ってきます。

ローン状況の判断基準が違う

住宅ローンを審査する場合は、現在借入ているローンの状況も判断材料に含まれます。自動車ローンや教育ローン・カードローンといったローン関係は全てです。忘れがちですが、クレジットカードでのキャッシングも含まれます。

すでにローンを利用しているから必ず住宅ローンは借りられないとは限らないですが、他に借入があると「他のローン返済で住宅ローン返済が難しいのではないか」と判断されることもあります。

この時に、店舗を持たずに事業展開をしているオンラインの金融機関と、従来型の店舗のある金融機関では、リスクに対する判断基準が大きく違ってきます。

ネット金融機関の住宅ローンは金利や手数料が安いので利益が小さくなります。また信用会社の保証をつけずに融資することが多いため、貸し倒れによる損失は何としても回避したいので審査が厳しくなり、借り入れ可能金額に差がでてきます。

このように住宅ローンシミュレーションは、他社と正確に比較することが難しいものの、、借入期間・金利・毎月の返済額・借入額など様々な条件で算出ができるので大変便利なのは確かです。

ローンシュミレーションの特性を知った上で計画もまとまりいざ本審査を受けた時に借りる事が出来なかったという事が無いように上手に利用するのが正解です。

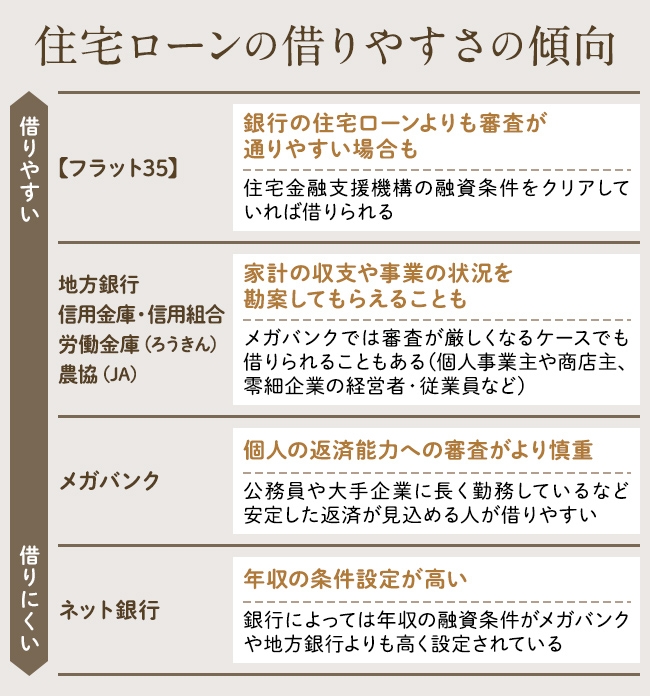

また以下の表のように、金融機関の特性によって審査の通りやすい銀行、通りにくい銀行というものがあることも知っておくといいでしょう。

画像作成/SUUMO編集部

各社にシュミレーションしてもらってもイマイチよくわからないという方は、当タッチハウスでも諸経費等の説明を含めたローンシュミレーションをさせていただいております。ぜひご気軽にお問い合わせ下さい。

今回はローンシュミレーションとはどういうものか、なぜ金融機関によって結果が違うのかについてお伝えしました。