住宅ローン シミュレーション(事前審査)後の流れ

こんにちは。タッチハウス広報の平戸です。

家を建てたい!そんな時、初めに考えたいのが資金計画ですよね。今回からは家を建てる時に無くてはならない資金計画についてお話していこうと思います。

新居での暮らしも左右する資金計画は、無理のないようしっかり検討することが大事です。

前回は住宅ローンのシミュレーション(事前審査)について詳しく解説しました。シミュレーションをしておおまかな目安ができたら次は何をすればいいのでしょう?

というわけで、今回はシュミレーション後の流れについてお伝えします。

住宅シミュレーション(事前審査)が終わったらすること

土地探し

シミュレーションで、予算が分かり住宅のプランを立て経費を把握したら土地を探し始めましょう。

土地を探す時の予算は、シミュレーションで出してもらった借入可能額を考慮に入れて計算します。

例えば自己資金が500万円あり、借り入れ可能な金額が2500万円だったら、その2つを足してそこから諸費用として200万円を引きます。

(自己資金500万円+借入可能額2500万円)-諸費用200万円=2800万円

すると合計は2800万円になります。

ここから建築費をマイナスします(仮に1800万円とします)

2800万円-建築費1800万円=1000万円

この1000万円で土地を探すと無理なく家を建てることができます。

このように余った資金で購入可能な土地を選ぶということが資金計画で失敗しない方法です。

そうは言っても土地探しは出会いです。もし予算オーバーの土地に出会ってしまったら...。

その時は以前の記事でもお伝えしたように、ご両親や祖父母などに協力をお願いするのも一つの手です。現在は税制面でも資金援助しやすいよう優遇措置がとられていますので、ご検討ください。

金融機関の選択

予算に合う土地が見つかったら、あるいは予算オーバーの土地でも、身内の協力で都合がつくようになったら、どこで借りるかを検討しなおします。

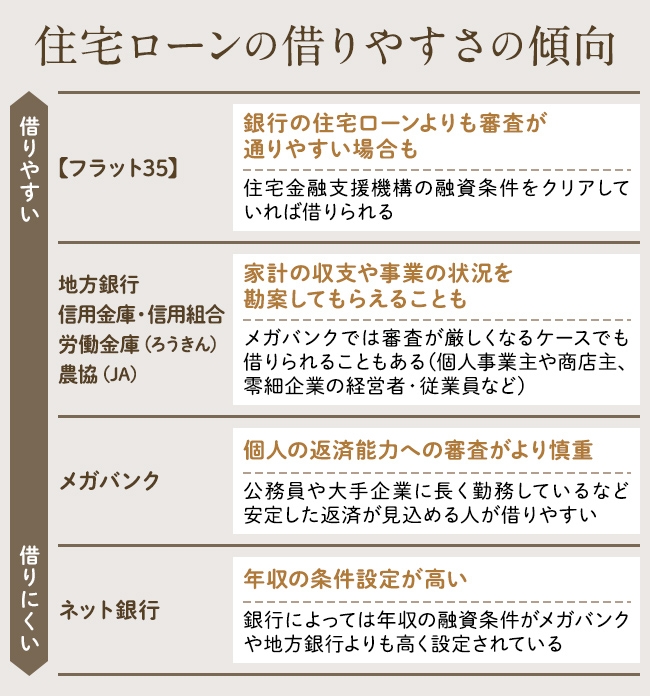

でも数ある金融機関の中でどれを選ぶべきなのか迷いますよね。実は銀行にはランクというものがあります。大きく分けて6段階に分かれています。

そのランクを良い順にA,B・・・Fとします。

そのランクによってどんな違いがあるのかというと、ランクによって受けられるサービスが違うのです。

例えば繰り上げ返済をする場合、Aランクの銀行なら、月々の返済金額に上乗せして支払することで35年ローンが33年と短くなっていくのですが、ランクの低い銀行の場合、100万円たまらなければこの「内入れ」ができないこともあります。

A・Bランクの銀行でローンが組めれば様々なサービスを受けられるので、A・Bランクの銀行でローンを組むことができるかどうかが重要なポイントになるのです。

売買契約

住宅ローンを借りる金融機関を決めたら土地の売買契約を結びます。

本審査

金融機関が決まったら本審査をします。

事前審査(仮審査)が通り、土地を見つけてから行うのが本審査です。

事前審査(仮審査)とは異なり、より多くの情報をもとに審査が行われます。事前審査(仮審査)の内容に加えて物件の担保評価や物件瑕疵はないか、取引関係人に反社会的勢力はいないかなど、住宅ローン利用者から提出される各種書類をもとに審査が行われます。一般的に一週間から二週間程度審査に時間がかかります。

本審査にあたっては、融資を受けることが難しい原因がいくつかあります。

たとえば

年収が300万円以下

自己資金が少ない

他にローンが残っている

クレジットの返済が遅れたことがある

債務を整理したことがある

家族の借金を肩代わりしている

契約社員である

自営業である

などです。これらはどれか一つでも当てはまると本審査が通らないというものではありません。ただ、ローンを組む前にクリアできる項目があれば、審査にスムーズに通るためにぜひ備えておくことをおすすめします。

住宅ローンの契約をする

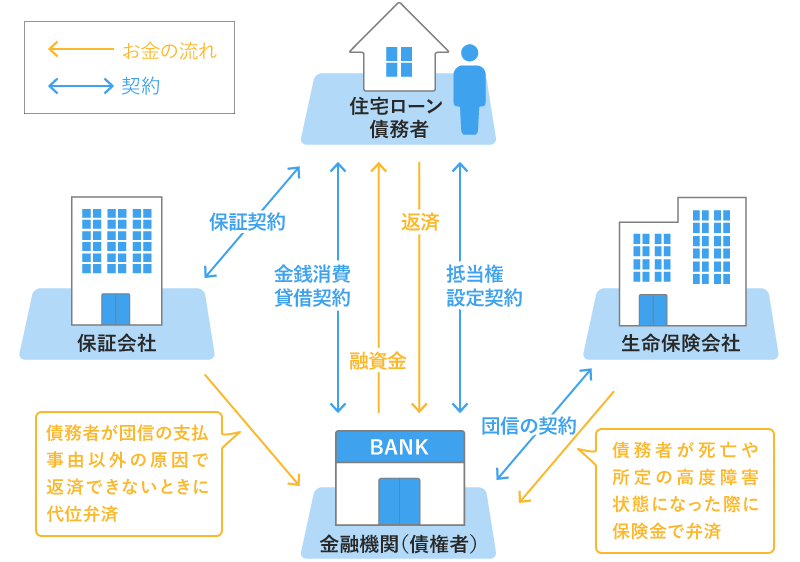

本審査が承認されると、金融機関との間で金銭消費貸借契約を結ぶことになります。同時に担保となる物件の土地・建物に金融機関が債権者となる抵当権を設定するための抵当権設定契約や、保証会社が金融機関に対して債務を保証することを委託する保証委託契約を締結します。

住宅ローンの契約においては、金融機関や保証会社、抵当権設定のための司法書士など、複数の関係者が登場します。

SBIマネープラザより

全体像を把握しておくとよいでしょう。

今回はローンシミュレーション後のローン契約までの流れをお伝えしました。

今回の記事が住宅ローンを利用する時の参考になれば幸いです。

何かわからないことがありましたら、コメント欄にぜひお寄せください!

それではまた次回お会いしましょう。

~~~~~~~~~~~~~~~~~~~~~~

体調不良も元気いっぱいに!自然素材の健康住宅

タッチハウス(山田建築)

住所:静岡県三島市谷田46-4

電話:055-981-4476

FAX:055-981-4620

~~~~~~~~~~~~~~~~~~~~~~

ホームページ

https://www.yamadakenchiku.com/

大工だから伝えたいタッチハウスブログ

https://www.yamadakenchiku.com/diaryblog/